Основные типы и смешанные формы заемного финансирования.

В противоположность долевому финансированию при заемном финансировании извне привлекается заемный капитал. Таким образом, в результате заемного финансирования по отношению к предприятию возникают права его кредиторов. Они характеризуются тем, что:

- как правило, кредиторы не получают прав на участие в управлении предприятием;

- заемные средства предоставляются предприятию на определенный срок;

- у предприятия возникает безусловное обязательство вернуть взятые кредиты в размере их номинальной величины (так что кредиторы не имеют права на участие в приросте имущества предприятия и его «скрытых резервов»);

- как правило, по кредитам стороны договариваются о выплате заранее фиксируемого процента. В качестве обеспечения обязательств по процентным платежам и платежам 8 порядке погашения кредитов кредиторы требуют залога достаточно ликвидного имущества.

Без достаточного обеспечения кредиты чаще всего не предоставляются. При атом следует различать имущественное обеспечение кредитов и их страхование.

Страхование кредитов представляет собой особый род страхования. Оно защищает бенефициара от потерн имущества, возможного вследствие невыполнения заемщиком своих платежных обязательств. Необходимо различать:

- страхование типа «делькредеро» как страхование товарного кредита и страхование платежей по обслуживанию банковских кредитов,

- страхование экспортного кредита в форме поручительств или экспортных гарантий (чем занимается, например, страховое общество «Гермес»).

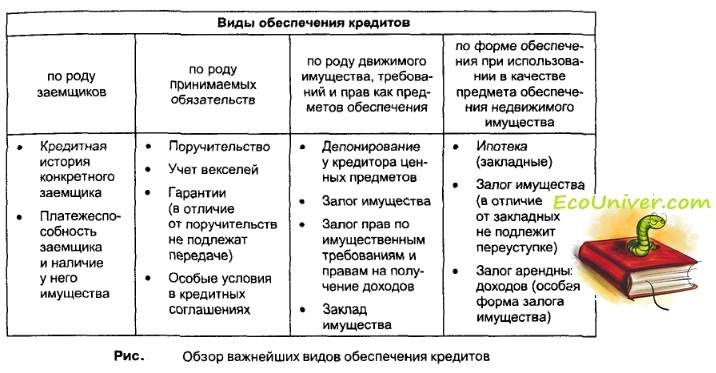

Виды обеспечения кредитов могут быть, в принципе, разделены на четыре группы, которые отличаются друг от друга применяемой в них формой обеспечения или предметом обеспечении. На рисунке дастся обзор таким образом классифицированных видов обеспечения кредитов и указывается на важнейшие признаки этих договоров.

На практике встречается множество самых разнообразных форм кредита, ко-торыес течением времени возникли в результате разнообразия потребностей нуждающихся в кредите хозяйствующих субъектов, а также наличия возможностей свободы в формулировании кредитных соглашений. Систематизировать их исчерпывающим образом довольно трудно. Это видно и из рисунке, где приведены важнейшие качественные и количественные отличительные признаки разных форм кредита (см. также Deppe, 1973).

Ниже приводится классификация кредитов по их сроку до погашения. Естественно, данная классификация относится к случаям, когда заемщиками выступают предприятия.

(1) Долгосрочное заемное финансирование предприятия:

(а) выпуск облигаций (включая — в качестве смешанных форм финансирования, совмещающих в себе признаки кредитного и долевого финансирования — облигации, конвертируемые в акции, и облигации, дающие право на участие в прибылях);

(б) выпуск векселей;

(в) долгосрочные банковские кредиты.

(2) Кратко- и среднесрочное кредитное финансирование предприятия (коммерческие или товарные кредиты, денежные кредиты и кредитные линии). |